“這是最好的時(shí)代,這是最壞的時(shí)代”�,狄更斯在《雙城記》中的這句名言用來(lái)形容當(dāng)下金融資產(chǎn)管理公司的處境再合適不過(guò)了。

近年來(lái)�����,隨著國(guó)內(nèi)經(jīng)濟(jì)持續(xù)下行�����,商業(yè)銀行不良貸款上升��、非銀金融機(jī)構(gòu)風(fēng)險(xiǎn)類項(xiàng)目增加���、實(shí)體企業(yè)債務(wù)不斷累積�,作為以不良資產(chǎn)經(jīng)營(yíng)為核心業(yè)務(wù)的資產(chǎn)管理公司��,由于不良資產(chǎn)供給充沛,瞬間成為了站在風(fēng)口上的豬�����,迎來(lái)了一飛沖天的發(fā)展機(jī)遇����。

但與此同時(shí),在供給側(cè)改革持續(xù)深化的背景下�����,伴隨著去產(chǎn)能��、去杠桿等政策的落地���,資產(chǎn)管理公司購(gòu)入的不良資產(chǎn)債務(wù)人或相關(guān)擔(dān)保人盈利能力減弱��、抵質(zhì)押物價(jià)值下降,不良債權(quán)資產(chǎn)回收或處置風(fēng)險(xiǎn)加大�����,減值準(zhǔn)備計(jì)提增加�,報(bào)表壓力逐漸凸顯����。

加之監(jiān)管部門(mén)對(duì)資本充足率和資產(chǎn)質(zhì)量等方面監(jiān)管日益趨嚴(yán)�,先是在2014年印發(fā)的《金融資產(chǎn)管理公司監(jiān)管辦法》(銀監(jiān)發(fā)〔2014〕41號(hào))中規(guī)定金融資產(chǎn)管理公司集團(tuán)母公司資本充足率不得低于12.5%,后又于2016年印發(fā)《關(guān)于加強(qiáng)金融資產(chǎn)管理公司資產(chǎn)風(fēng)險(xiǎn)分類管理的通知》(銀監(jiān)辦發(fā)〔2016〕2號(hào))����,要求金融資產(chǎn)管理公司加強(qiáng)資產(chǎn)質(zhì)量管理,統(tǒng)一資產(chǎn)風(fēng)險(xiǎn)分類標(biāo)準(zhǔn)�����,全面準(zhǔn)確識(shí)別��、監(jiān)測(cè)和管理集團(tuán)和法人的資產(chǎn)風(fēng)險(xiǎn)�,并要求在做實(shí)分類的基礎(chǔ)上,及時(shí)足額計(jì)提資產(chǎn)減值準(zhǔn)備�����。

這些來(lái)自報(bào)表和監(jiān)管的壓力迫使金融資產(chǎn)管理公司努力尋找并不斷創(chuàng)新不良出表的渠道和方式�����,為了方便大家對(duì)目前主流的出表模式有個(gè)整體的認(rèn)識(shí),本文試圖梳理出金融資產(chǎn)管理公司常用的不良出表模式���,并對(duì)其有效性及合規(guī)性進(jìn)行初步分析和探討����。因個(gè)人學(xué)識(shí)和實(shí)踐經(jīng)驗(yàn)所限���,下文所列舉的交易模式不一定全面�,也不一定正確���,歡迎各位業(yè)界同仁交流指正��。

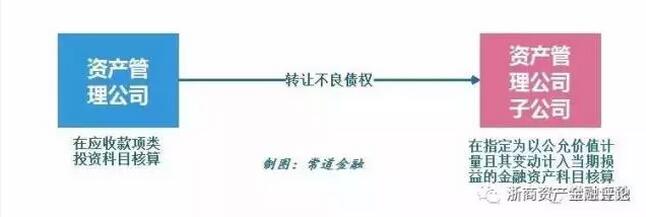

模式一:出售給子公司

該模式較為簡(jiǎn)單�����,資產(chǎn)管理公司將“應(yīng)收款項(xiàng)類投資”科目項(xiàng)下的不良債權(quán)出售給子公司���,子公司接收后,將其放入“指定為以公允價(jià)值計(jì)量且其變動(dòng)計(jì)入當(dāng)期損益的金融資產(chǎn)”科目進(jìn)行核算���,通過(guò)將不良債權(quán)在不同會(huì)計(jì)科目中騰挪��,規(guī)避資產(chǎn)減值準(zhǔn)備的計(jì)提��。

按照《企業(yè)會(huì)計(jì)準(zhǔn)則第22號(hào)——金融工具確認(rèn)和計(jì)量》中的規(guī)定�����,應(yīng)收款項(xiàng)類投資采用攤余成本進(jìn)行后續(xù)計(jì)量��,如發(fā)生減值��,要確認(rèn)資產(chǎn)減值損失��,計(jì)提減值準(zhǔn)備�。而指定為以公允價(jià)值計(jì)量且其變動(dòng)計(jì)入當(dāng)期損益的金融資產(chǎn)則是按照公允價(jià)值進(jìn)行后續(xù)計(jì)量�����,不存在減值損失的確認(rèn)和減值準(zhǔn)備的計(jì)提�����。

同時(shí)���,銀監(jiān)會(huì)《關(guān)于加強(qiáng)金融資產(chǎn)管理公司資產(chǎn)風(fēng)險(xiǎn)分類管理的通知》(銀監(jiān)辦發(fā)〔2016〕2號(hào))規(guī)定�����,通過(guò)“指定為以公允價(jià)值計(jì)量且其變動(dòng)計(jì)入當(dāng)期損益的金融資產(chǎn)”科目進(jìn)行核算的收購(gòu)處置類不良資產(chǎn)���,會(huì)計(jì)上以公允價(jià)值計(jì)量�,風(fēng)險(xiǎn)上以市場(chǎng)風(fēng)險(xiǎn)為主要特征�����,可不按本通知要求進(jìn)行風(fēng)險(xiǎn)分類�����。言下之意也就是遵從企業(yè)會(huì)計(jì)準(zhǔn)則的規(guī)定��,不對(duì)指定為以公允價(jià)值計(jì)量且其變動(dòng)計(jì)入當(dāng)期損益的金融資產(chǎn)確認(rèn)減值損失��、計(jì)提風(fēng)險(xiǎn)準(zhǔn)備���。

因此��,資產(chǎn)管理公司通過(guò)將不良資產(chǎn)出售給子公司����,進(jìn)行會(huì)計(jì)科目變更,主要就是為了減少減值準(zhǔn)備的計(jì)提�����,從而達(dá)到美化財(cái)務(wù)報(bào)表的目的��,也從監(jiān)管上規(guī)避了風(fēng)險(xiǎn)分類���,從而少提了減值準(zhǔn)備、減記了風(fēng)險(xiǎn)資產(chǎn)��,優(yōu)化了資本充足率等監(jiān)管指標(biāo)�����,可謂是一舉兩得��。

然而����,金融資產(chǎn)轉(zhuǎn)移的有效性需要符合《企業(yè)會(huì)計(jì)準(zhǔn)則第23號(hào)——金融資產(chǎn)轉(zhuǎn)移》的相關(guān)要求,23號(hào)準(zhǔn)則第七條規(guī)定:“企業(yè)已將金融資產(chǎn)所有權(quán)上幾乎所有的風(fēng)險(xiǎn)和報(bào)酬轉(zhuǎn)移給轉(zhuǎn)入方的���,應(yīng)當(dāng)終止確認(rèn)該金融資產(chǎn)�;保留了金融資產(chǎn)所有權(quán)上幾乎所有的風(fēng)險(xiǎn)和報(bào)酬的,不應(yīng)當(dāng)終止確認(rèn)該金融資產(chǎn)�。終止確認(rèn),是指將金融資產(chǎn)或金融負(fù)債從企業(yè)的賬戶和資產(chǎn)負(fù)債表內(nèi)予以轉(zhuǎn)銷”����。

從這個(gè)角度來(lái)看,資產(chǎn)管理公司將不良資產(chǎn)轉(zhuǎn)讓給子公司后�����,是否在個(gè)別財(cái)務(wù)報(bào)表中實(shí)現(xiàn)出表�����,則要看所有權(quán)上的風(fēng)險(xiǎn)和報(bào)酬是否轉(zhuǎn)移給子公司�,如已將與債權(quán)有關(guān)的風(fēng)險(xiǎn)和報(bào)酬轉(zhuǎn)移給了子公司,則不良資產(chǎn)能夠出表�,反之,則不能實(shí)現(xiàn)出表����。

至于從合并報(bào)表角度來(lái)看,按照《企業(yè)會(huì)計(jì)準(zhǔn)則第2號(hào)——長(zhǎng)期股權(quán)投資》��、《企業(yè)會(huì)計(jì)準(zhǔn)則第33號(hào)——合并財(cái)務(wù)報(bào)表》以及銀監(jiān)會(huì)《金融資產(chǎn)管理公司并表監(jiān)管指引(試行)》的相關(guān)規(guī)定���,由于子公司納入集團(tuán)合并報(bào)表�����,站在整個(gè)集團(tuán)的角度�����,該筆不良資產(chǎn)的所有權(quán)未有實(shí)質(zhì)性變化�,不能終止確認(rèn)��,出表也就無(wú)從談起���。從銀監(jiān)會(huì)并表監(jiān)管的角度��,應(yīng)將合并報(bào)表層面放入“指定為以公允價(jià)值計(jì)量且其變動(dòng)計(jì)入當(dāng)期損益的金融資產(chǎn)”科目核算的不良資產(chǎn)應(yīng)重新放回“應(yīng)收款項(xiàng)類投資”科目核算�,并做實(shí)風(fēng)險(xiǎn)分類�����、提足減值準(zhǔn)備�,足額計(jì)算風(fēng)險(xiǎn)資產(chǎn)。

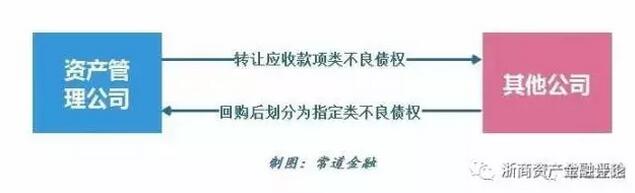

模式二:售后回購(gòu)

資產(chǎn)管理公司將其應(yīng)收款項(xiàng)類不良債權(quán)出售給其他公司�,之后再將債權(quán)回購(gòu)�����,計(jì)入指定類不良債權(quán)��。這里所說(shuō)的應(yīng)收款項(xiàng)類不良債權(quán)和指定類不良債權(quán)即是指上文所說(shuō)的在“應(yīng)收款項(xiàng)類投資”科目和“指定為以公允價(jià)值計(jì)量且其變動(dòng)計(jì)入當(dāng)期損益的金融資產(chǎn)”科目項(xiàng)下核算的不良債權(quán)���。

要了解這兩個(gè)科目,先得從資產(chǎn)管理公司不良債權(quán)資產(chǎn)經(jīng)營(yíng)業(yè)務(wù)類型說(shuō)起�。按照經(jīng)營(yíng)模式分類,資產(chǎn)管理公司不良債權(quán)資產(chǎn)經(jīng)營(yíng)業(yè)務(wù)分為收購(gòu)處置類業(yè)務(wù)和收購(gòu)重組類業(yè)務(wù)��,兩者在收購(gòu)來(lái)源�、法律關(guān)系和收入模式、會(huì)計(jì)核算方面存在諸多不同���,主要區(qū)別如下表:

從上表可知��,由于收購(gòu)處置類業(yè)務(wù)通過(guò)“指定為以公允價(jià)值計(jì)量且其變動(dòng)計(jì)入當(dāng)期損益的金融資產(chǎn)”科目核算��,因此����,一般將收購(gòu)處置類不良債權(quán)簡(jiǎn)稱為“指定類不良債權(quán)”�����;收購(gòu)重組類業(yè)務(wù)通過(guò)“應(yīng)收款項(xiàng)類投資”科目核算,因此��,一般將收購(gòu)重組類不良債權(quán)簡(jiǎn)稱為“應(yīng)收款項(xiàng)類不良債權(quán)”�����。

通過(guò)上文分析可知�����,無(wú)論從會(huì)計(jì)計(jì)量核算方面還是從監(jiān)管要求方面�,指定類不良債權(quán)不計(jì)提減值準(zhǔn)備�,無(wú)出表的壓力和動(dòng)機(jī),而應(yīng)收款項(xiàng)類不良債權(quán)一方面要計(jì)提減值準(zhǔn)備��,另一方面還要嚴(yán)格按照監(jiān)管要求進(jìn)行風(fēng)險(xiǎn)分類���,計(jì)入風(fēng)險(xiǎn)資產(chǎn)��,出表動(dòng)機(jī)較大��。而該模式即是通過(guò)將應(yīng)收款項(xiàng)類不良債權(quán)售出回購(gòu)�����,計(jì)入指定類不良債權(quán)����,從而規(guī)避減值準(zhǔn)備的計(jì)提。

然而���,根據(jù)《企業(yè)會(huì)計(jì)準(zhǔn)則第23號(hào)——金融資產(chǎn)轉(zhuǎn)移》的要求�,企業(yè)只有將金融資產(chǎn)所有權(quán)上幾乎所有的的風(fēng)險(xiǎn)和報(bào)酬轉(zhuǎn)移給轉(zhuǎn)入方時(shí)��,才能終止確認(rèn)該項(xiàng)金融資產(chǎn)�����。從該模式的交易結(jié)構(gòu)可知�,由于回購(gòu)協(xié)議的存在,資產(chǎn)管理公司并未真正轉(zhuǎn)移與資產(chǎn)相關(guān)的風(fēng)險(xiǎn)和報(bào)酬��,因此不能終止確認(rèn)不良債權(quán)��,應(yīng)按照原應(yīng)收款項(xiàng)類不良債權(quán)進(jìn)行計(jì)量核算���。

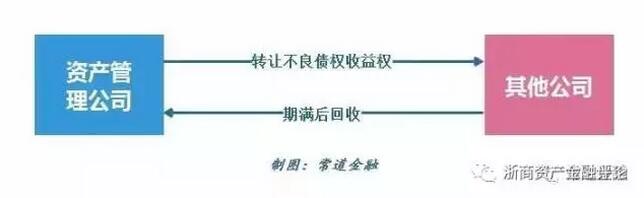

模式三:期滿后回收債權(quán)

資產(chǎn)管理公司向其他公司轉(zhuǎn)讓不良債權(quán)收益權(quán)��,雙方約定�,清收期限屆滿后,無(wú)論實(shí)際清收結(jié)果如何��,資產(chǎn)管理公司將收回剩余債權(quán)�����。

該模式的操作方式與模式二相似��,不同之處有二:

一是轉(zhuǎn)讓標(biāo)的不同���。模式二轉(zhuǎn)讓的是不良債權(quán)��,而該模式轉(zhuǎn)讓的是不良債權(quán)的收益權(quán)���,前者主要受財(cái)政部�����、銀監(jiān)會(huì)下發(fā)的《金融企業(yè)不良資產(chǎn)批量轉(zhuǎn)讓管理辦法》及相關(guān)規(guī)范的約束�,后者主要受銀監(jiān)會(huì)《關(guān)于規(guī)范銀行業(yè)金融機(jī)構(gòu)信貸資產(chǎn)收益權(quán)轉(zhuǎn)讓業(yè)務(wù)的通知》規(guī)范,因此呈現(xiàn)出諸多不同,這些不同之處等后續(xù)有時(shí)間再撰文解讀�,此處不作贅言。

二是回購(gòu)(収)期限不同�����。模式二債權(quán)轉(zhuǎn)讓后����,回購(gòu)的目的主要是為了騰挪會(huì)計(jì)科目,因此在期限上沒(méi)有太多限定��,多數(shù)是賣出后即回購(gòu)�����;而該模式由于轉(zhuǎn)讓的是債權(quán)收益權(quán)�,受讓方主要享受的是債權(quán)對(duì)應(yīng)的利息清收,因此�,回收的期限即為清收期屆滿時(shí)。

該模式能否實(shí)現(xiàn)出表����,需要從兩個(gè)方面分析,一個(gè)是轉(zhuǎn)讓環(huán)節(jié)���,一個(gè)是回收環(huán)節(jié)����。

從收益權(quán)轉(zhuǎn)讓環(huán)節(jié)來(lái)看,按照銀監(jiān)會(huì)2016年4月27日印發(fā)的《關(guān)于規(guī)范銀行業(yè)金融機(jī)構(gòu)信貸資產(chǎn)收益權(quán)轉(zhuǎn)讓業(yè)務(wù)的通知》(銀監(jiān)辦發(fā)〔2016〕82號(hào))要求�,不良資產(chǎn)收益權(quán)轉(zhuǎn)讓后按照《企業(yè)會(huì)計(jì)準(zhǔn)則第23號(hào)——金融資產(chǎn)轉(zhuǎn)移》可實(shí)現(xiàn)會(huì)計(jì)層面的資產(chǎn)出表;但需按照原信貸資產(chǎn)全額計(jì)提資本��,即資本不可出表����;對(duì)于繼續(xù)涉入的不良資產(chǎn)收益權(quán)轉(zhuǎn)讓,在計(jì)算不良貸款余額����、不良貸款比例和撥備覆蓋率時(shí),應(yīng)將繼續(xù)涉入部分計(jì)算在內(nèi)����,即不良不可出表。這就意味著從監(jiān)管角度來(lái)看不良債權(quán)收益權(quán)轉(zhuǎn)讓不可出表�。

從回收環(huán)節(jié)上看��,由于資產(chǎn)管理公司與受讓方約定��,清收期限屆滿后,無(wú)論實(shí)際清收結(jié)果如何��,資產(chǎn)管理公司將收回剩余債權(quán)���,即與債權(quán)相關(guān)的風(fēng)險(xiǎn)和報(bào)酬并未真正從資產(chǎn)管理公司轉(zhuǎn)移��,該項(xiàng)交易不滿足終止確認(rèn)條件��。因此��,從整個(gè)轉(zhuǎn)讓后期滿回收的交易鏈條來(lái)看�����,該模式也未實(shí)現(xiàn)會(huì)計(jì)層面的出表���。

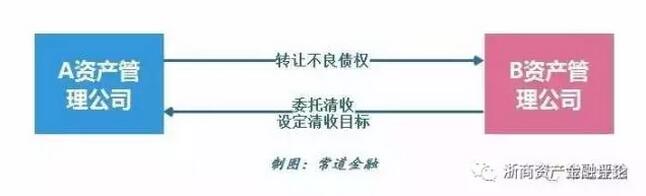

模式四:資產(chǎn)管理公司之間收購(gòu)反委托

在該模式中,假設(shè)有A���、B兩家資產(chǎn)管理公司�,B資產(chǎn)管理公司受讓A資產(chǎn)管理公司的應(yīng)收款項(xiàng)類債權(quán)����,同時(shí)與A公司簽署委托清收協(xié)議����,約定清收期限和清收目標(biāo)�。B公司分期支付收購(gòu)款,而且支付時(shí)間可能會(huì)與A公司支付清收收入的時(shí)間及金額相近�,或者在A公司支付B公司清收收入后B公司再支付收購(gòu)款。

A公司進(jìn)行此項(xiàng)交易的目的系將應(yīng)收款項(xiàng)類債權(quán)資產(chǎn)出表��,但根據(jù)《企業(yè)會(huì)計(jì)準(zhǔn)則第23號(hào)——金融資產(chǎn)轉(zhuǎn)移》的要求����,企業(yè)只有將金融資產(chǎn)所有權(quán)上幾乎所有的的風(fēng)險(xiǎn)和報(bào)酬轉(zhuǎn)移給轉(zhuǎn)入方時(shí),才能終止確認(rèn)該項(xiàng)金融資產(chǎn)�。

根據(jù)清收協(xié)議,該資產(chǎn)仍由A公司管理和清收�,基于實(shí)際合同中的收付款條件安排,B公司的風(fēng)險(xiǎn)可控且報(bào)酬固定�����。即����,與該項(xiàng)債權(quán)相關(guān)的主要風(fēng)險(xiǎn)和報(bào)酬仍由A公司承擔(dān),并未真正轉(zhuǎn)移給B公司��,因此A公司不應(yīng)終止確認(rèn)該項(xiàng)資產(chǎn)����。

模式五:分級(jí)持有模式

該業(yè)務(wù)模式通常為,資產(chǎn)管理公司將不良債權(quán)出售給子公司��,子公司設(shè)立以該不良債權(quán)受益權(quán)為標(biāo)的的資管計(jì)劃��,并對(duì)資管計(jì)劃份額進(jìn)行分級(jí)(一般分為優(yōu)先級(jí)����、中間級(jí)、劣后級(jí))�,分別由資產(chǎn)管理公司、子公司和外部投資者共同出資購(gòu)買�,分級(jí)結(jié)構(gòu)的設(shè)計(jì)主要是向外部投資者提供信用增級(jí)。

按照企業(yè)會(huì)計(jì)準(zhǔn)則的相關(guān)規(guī)定�����,從公司個(gè)別報(bào)表層面來(lái)看��,如資產(chǎn)管理公司已將與債權(quán)有關(guān)的風(fēng)險(xiǎn)和報(bào)酬轉(zhuǎn)移給了子公司��,則該不良債權(quán)能夠出表�����。而從合并報(bào)表層面來(lái)看,應(yīng)關(guān)注集團(tuán)能否對(duì)資管計(jì)劃實(shí)施控制��。

根據(jù)《企業(yè)會(huì)計(jì)準(zhǔn)則第33號(hào)——合并財(cái)務(wù)報(bào)表》的規(guī)定�����,投資方要實(shí)現(xiàn)控制����,必須具備兩項(xiàng)基本要素,一是因涉入被投資方而享有可變回報(bào)����,二是擁有對(duì)被投資方的權(quán)利,并且有能力運(yùn)用對(duì)被投資方的權(quán)利影響其回報(bào)金額���。投資方只能同時(shí)具備上述兩個(gè)要素時(shí)����,才能控制被投資方��。

因此需要結(jié)合資管計(jì)劃的分級(jí)持有模式�,看集團(tuán)對(duì)資管計(jì)劃的投資是否滿足企業(yè)會(huì)計(jì)準(zhǔn)則關(guān)于控制的兩項(xiàng)基本要素����,如滿足����,則需將資管計(jì)劃納入合并范圍����,即不良債權(quán)于合并報(bào)表層面未能實(shí)現(xiàn)出表;如不滿足���,則無(wú)需將資管計(jì)劃納入合并范圍�,即不良債權(quán)在合并報(bào)表層面實(shí)現(xiàn)出表���。

(資料來(lái)源:常道金融)